Desde Optimize Energy hemos analizado la evolución de los productos month, quarter y calendar ahead (+1) con el objetivo de mostrar el cambio desde 2019 y como una gestión activa de la energía y el riesgo podría haberse beneficiado de ello.

Diferenciamos dos grandes catalizadores de en el movimiento de los futuros, el #COVID y la subida de los precios del gas por la guerra entre #Rusia y #Ucrania.

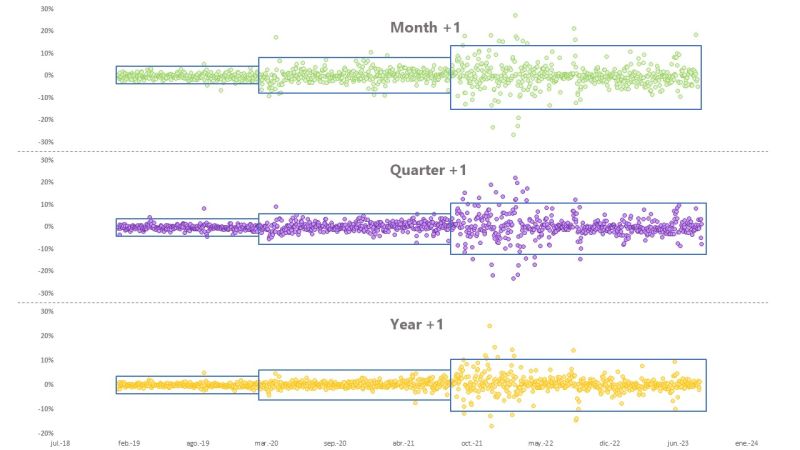

Como es de esperar el producto más operado para el corto plazo, el Month +1, es el que más variación registra cuando ocurren estos “cisnes negros”, mientras que Quarter y Cal +1 pese a sufrir también esa #volatilidad mantienen unos movimientos más moderados.

Vemos también como la variación media diaria ha ido creciendo. Tal y como sucede en el spot, donde veníamos de un mercado de 40-50 €/MWh, ahora se instaura una nueva “normalidad” sobre los 90-100 €/MWh. Este movimiento lo observamos también en los productos financieros, han pasado de moverse de media un +/-0.5% en 2019, a la situación actual con un +/- 2.5%.

Estas volatilidades tienen impacto directo en la valoración de los activos de #generación, las expectativas de #ingresos y las necesidades de capital a la hora de cubrirse en los mercados.

Una gestión eficiente y profesional del #riesgo ayuda a mitigar todos estos impactos y además permite, si se lleva a cabo de forma adecuada, aumentar significativamente el nivel de ingresos de las carteras de generación.

Si quieres conocer más, contacta con nosotros y hablemos!